展望2021年乃至未来五年,军工行业产业链各环节扩产有序、竞争格局稳定,与医药、消费电子等充分市场化竞争的工业领域相比,相关企业将充分享受行业需求拉动的红利,获得可观的业绩兑现。武器装备对产品质量、可靠性、稳定性的要求极高,从而对配套企业形成了较强的资质、认证壁垒,漫长的研制周期降低了产品迭代速度,进一步提高了准入门槛。当前以航空航天领域为代表的重点装备建设方向产能与需求相比仍有显著不足,与交付进度与质量相比,价格不是主要矛盾,主战装备不存在价格大幅下降的逻辑基础。

在投资方向上,建议继续沿着①产业链中上游高成长优质标的,②下游主机厂及核心配套企业等平台类标的两个方向逢低配置优质标的稀缺筹码。对于第一类标的,2021年业绩增长中枢普遍位于30-50%之间甚至更高,建议继续超配估值相对偏低、业绩持续加速兑现的以军工电子元器件、原材料、零部件为代表的中上游标的,需求方向瞄准航天装备、新型航空装备两个主干道及细分领域渗透率、市占率提升的重点标的。对于第二类标的,2021年需求增长中枢普遍位于20%左右,伴随着市场对未来五年需求确定性预期的强化,在外部环境及风险偏好的推动下,平台类标的也值得择机配置。

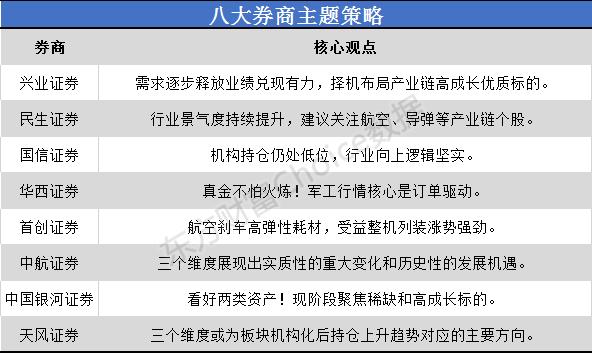

民生证券:行业景气度持续提升建议关注航空、导弹等产业链个股

近期,部分军工企业发布2020年业绩预告,其中上游电子元器件企业业绩增长超预期,表明行业景气度持续提升,建议关注航空、导弹、碳纤维产业链相关个股。①行业基本面。短期,疫情影响消除,军工核心资产订单持续提升,全年业绩有望稳定增长。中期,新型主战装备批产提速、实弹训练以及地缘政治影响有望提升军队采购量,“十四五”期间军队采购需求将显著提升。长期,武器装备存量仍然偏低,新型装备占比较小,未来军费投入有望提升。②板块估值。中证军工指数估值处于历史中枢位置,后续仍有提升空间。③基金持仓比例。基金重仓持股比例连续两个季度回升,但和15年高点持仓相比,提升空间大。

国信证券:机构持仓仍处低位行业向上逻辑坚实

从已经公布的2020年四季度公募重仓持股占比变化可以看到,军工行业的公募持仓水平比第三季度有所提升达到了1.6%的水平,这差不多是2014年一季度到二季度之间的水平。由于在十三五期间,军工行业经历了多项改革,导致当年的行业业绩释放受到极大不利影响,这使得资本市场在2014-2016年对军工行业业绩兑现的预期落空,因此市场对军工行业的印象变差,这使得军工行业需要通过连续的、切实的业绩释放来让市场重拾信心才能完全打消市场由于过去的伤痛而产生疑虑。

随着军工行业2020年年报和2021年一季报在春天陆续发布,以及市场通过自身的调研对十四五期间行业基本面向上的确定性的认可,市场对行业成长性的疑虑将完全消散,届时军工行业的向上行情才真正开始。

华西证券:真金不怕火炼!军工行情核心是订单驱动

军工行情核心是订单驱动。当前军方订单大规模集中释放、预付款按时足量拨付、产品补价等因素确定性较高。社会资源还将加速向军工领域集聚。预计2021-2022年军工行业整体复合增速可能超过40%,部分细分领域增速可达70%-80%,如部分型号导弹、飞机等。目前在已发布2020年业绩预告的46家军工标的中,有93%的企业净利润实现了增长,增长幅度超过50%的企业占总体的72%充分印证了行业基本面向好。

任何行业都需要估值和业绩成长相匹配。目前军工板块估值相较于历史高点上存在一定距离,且板块十四五期间的高成长和高确定性使得公司的相对估值参考十四五峰值水平或末期水平更加合理。当前,低估值且具有良好基本面的军工股仍具有不可替代的优势。长期来看,军工股估值水平会向创新型高科技行业看齐。就目前市场风格而言,我们认为板块会逐步在业绩增长与合理估值之间取得平衡。

首创证券:航空刹车高弹性耗材受益整机列装涨势强劲

军用飞机行业市场规模巨大,预计未来10年将达近千亿市场规模。其中刹车控制系统属于全寿命集成电路,随着刹车技术的不断提升及全电系统的不断普及,新型飞机刹车控制系统将从目前液压刹车系统像电子刹车系统过度。按照飞机:刹车系统1:1的配置,及刹车系统随飞机全寿命使用,预计未来10年刹车控制系统市场规模有望近百亿。刹车机轮属于半寿命周期产品,考虑军用飞机主机轮一般装配数量及维修更新比例,机轮市场规模有望超七百亿市场空间;刹车盘(副)属于高耗材产品,未来炭/炭原材料成主流,考虑1/3寿命周期及新旧机型更换比例,未来市场规模有望达50亿。

中航证券:三个维度展现出实质性的重大变化和历史性的发展机遇

时不我待,只争朝夕,2021年是“十四五”的开局之年,距离2027年建军百年奋斗目标7年,距离2035年基本实现国防和军队现代化15年。博观约取,厚积薄发,经过几十年积淀与投入,我国军工行业已经基本具备了“内循环”的技术基础和物质条件,未来10到15年将是武器装备建设的收获期和井喷期。军工行业迎来了黄金时代和红利期,将真正显现出其成长价值。

军工行业的需求侧和供给端正在发生若干方面的重大变化,我国国防建设和军工行业发展将迎来规模性快速增长和结构性转型升级,在数量、质量和结构三个维度都将展现出实质性的重大变化和历史性的发展机遇。

中国银河证券:看好两类资产!现阶段聚焦稀缺和高成长标的

现阶段聚焦稀缺和高成长标的。短期看,流动性不足为虑,预计春节前后,货币政策将继续践行“不急转弯”的承诺,流动性大概率维系合理充裕。中期看,行业估值分位数约为65%,向上空间依然较大。长期看,随着我国国力的强大,战略空间也会随着扩张,国防实力必然要与之匹配,因此,我们认为“十四五”期间行业景气度依然向好,结构性机会凸显。

我们看好两类资产,第一类是稀缺性核心资产,长期发展空间极大,国产替代非常迫切,国内鲜有竞争对手,这类资产享受核心资产长期折现定价,短期可以容忍较高估值;第二类是确定性高成长资产,未来三到五年业绩复合增速达30-50%,享受确定性高成长定价。

天风证券:三个维度或为板块机构化后持仓上升趋势对应的主要方向

推荐投资者持续关注军工长期高景气产业基于下的机构化机遇。针对军工大换装期的“五年期”思维是选股标准,如下三个维度或为板块机构化后持仓上升趋势对应的主要方向:

1、聚焦强军工属性的军工权重总装企业,如歼击机龙头-中航沈飞、航空发动机龙头-航发动力为首的标杆企业、航空导弹龙头-洪都航空、中大型军用无人机龙头-航天彩虹,因其作为攻击性主战装备总装企业,有望将持续在换装高景气阶段处于显著估值溢价。

2、聚焦赛道未来方向较为清晰的上游企业,上游企业天然具备高盈利能力、高业绩兑现能力、高估值匹配度和透明度的特点,预计集成电路类、被动元器件类、高温合金类将继续成为聚焦重点,对应的几大垄断级企业或持续处于估值溢价轨道。

3、特殊场景信息化企业:演习模式变化、指控体制变化、通信基础设施升级是三大信息化场景,对应中科星图、上海翰讯等。

京公网安备 11010802038334号

京公网安备 11010802038334号